Modelo 130 AEAT: Todo lo que Necesitas Saber para una Gestión Fiscal Efectiva

- Javier Rodríguez Pérez

- Iva

- 05 Aug, 2024

- Actualizado: 06 Jun, 2025

El modelo 130… ese papelito (bueno, ahora más bien un trámite online) que los autónomos en España tenemos que presentar cada trimestre. ¿Para qué? Pues para ir pagando a Hacienda un adelanto del IRPF, el Impuesto sobre la Renta de las Personas Físicas. Es una forma que tiene Hacienda de ir recaudando dinerito de forma anticipada, y para nosotros, una manera de no llevarnos un susto morrocotudo al final del año. En este artículo, vamos a destripar qué es el modelo 130, quién tiene que presentarlo sí o sí, cómo se calcula el pago, qué gastos te puedes quitar, y un montón de cosas más. ¡Al lío!

Y antes de seguir, si los cálculos te dan dolor de cabeza, especialmente con el IVA de tus facturas, te recomendamos echarle un ojo a nuestra calculadora de IVA. Es una herramienta que te ayuda a sacar el IVA automáticamente, ahorrándote tiempo y posibles errores. Pásate por aquí y prueba la calculadora de IVA para que tu gestión financiera sea un poquito más fácil.

Índice de Contenido

Ver Índice

- El Modelo 130: ¿Qué Es y por Qué Debería Importarte si Eres Autónomo?

- ¿Quién Tiene la “Suerte” de Presentar el Modelo 130?

- Criterios para Saber si te Toca o no Presentar el Modelo 130: La Chuleta Rápida

- Cómo Calcular lo que te Toca Pagar con el Modelo 130: Paso a Paso

- Gastos Deducibles en el Modelo 130: ¿Qué te Puedes Quitar?

- Las Consecuencias de No Presentar o Pagar el Modelo 130: Mejor no Jugar con Fuego

- Exenciones del Modelo 130: ¿Cuándo te Libras de Presentarlo?

- Fechas de Liquidación del Modelo 130: ¡Que no se te Pasen!

- El Régimen de Módulos para Autónomos: ¿Cuánto se Paga Ahí?

- Consejos Prácticos para que la Presentación del Modelo 130 no sea una Tortura

- Herramientas y Recursos para Hacerte el Proceso Más Fácil

- Modelo 130 AEAT: La Importancia de Llevar Bien las Cuentas con Hacienda

El Modelo 130: ¿Qué Es y por Qué Debería Importarte si Eres Autónomo?

El modelo 130, en resumidas cuentas, es una herramienta de gestión fiscal. La idea es que los autónomos vayamos pagando el IRPF a trocitos, a lo largo del año, en vez de soltarlo todo de golpe cuando hacemos la declaración anual. Para muchos de nosotros, esto es como ir dosificando la medicina fiscal. Evita sorpresas desagradables cuando llega el final del ejercicio. Con este modelo, lo que haces es aplicar un 20% de retención sobre tu beneficio neto trimestral. Y ese beneficio neto, para que nos entendamos, es lo que te queda después de restar tus gastos deducibles a tus ingresos.

Si te soy sincero, mi experiencia como autónomo con el modelo 130 ha sido… reveladora. No solo me ayuda a estar al día con mis obligaciones con Hacienda, que ya es bastante, sino que también me da una foto bastante clara, y periódica, de cómo van mis números. Al presentarlo, puedo ir ajustando mis finanzas, tanto las personales como las del negocio, a lo largo del año. Y eso, créeme, te permite tomar decisiones con más cabeza.

¿Quién Tiene la “Suerte” de Presentar el Modelo 130?

A ver, que no todos los autónomos tenemos que pasar por el aro del modelo 130. La obligación depende, fundamentalmente, de si en tus facturas aplicas o no retenciones. Si resulta que al menos el 70% de tu facturación ya lleva retenciones, entonces, ¡buenas noticias!, no necesitas presentar el modelo 130. ¿Por qué? Pues porque esas retenciones que ya te han hecho tus clientes (o que tú has aplicado) ya están cubriendo ese pago adelantado del IRPF.

Pero, si este no es tu caso, amigo mío, entonces sí: estarás obligado a presentar el modelo cada trimestre. Además, si te dedicas a actividades profesionales donde emites facturas sin retención, o si tus clientes, por el motivo que sea, no te retienen el IRPF, entonces te toca presentar este modelo para ir regularizando tus pagos a lo largo del año. Es súper importante que revises de vez en cuando tu situación fiscal y cómo son tus ingresos para saber si tienes que presentar el modelo 130 o no. Que luego vienen los sustos.

Criterios para Saber si te Toca o no Presentar el Modelo 130: La Chuleta Rápida

Para que no te líes y sepas si el modelo 130 es para ti, aquí tienes unos criterios básicos:

- Retenciones en tus facturas: Si aplicas retención en, como mínimo, el 70% de tus facturas, estás libre. No hace falta que presentes el 130.

- El tipo de actividad que haces: Si tienes actividades empresariales donde no hay retención, o si la retención es inferior a ese 70% del total de tus ingresos, entonces sí, te toca presentarlo.

- La naturaleza de tus ingresos: Si tienes ingresos que vienen de actividades profesionales que no llevan retención, esos tienen que ir al modelo 130.

- Cambios durante el año fiscal: Imagina que a mitad de año cambias tu forma de facturar y, de repente, superas ese umbral del 30% de ingresos sin retención. Pues, a partir de ese trimestre, te toca empezar a presentar el modelo 130.

Tener claros estos criterios es más importante de lo que parece. Te ayuda a evitar multas de Hacienda y, además, a mantener un flujo de caja decente para tu actividad. Que no es poco.

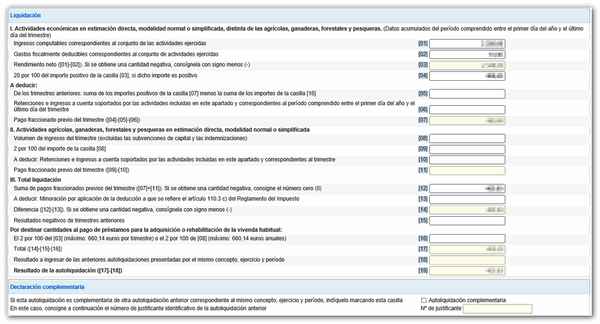

Cómo Calcular lo que te Toca Pagar con el Modelo 130: Paso a Paso

Calcular lo que tienes que pagar con el modelo 130 es un proceso, digamos, relativamente sencillo. Pero, eso sí, requiere que seas preciso al contar tus ingresos y tus gastos. El modelo se presenta cada trimestre, y el cálculo va más o menos así:

- Ingresos brutos: En la primera casilla del modelo 130, tienes que poner todos los ingresos que hayas tenido durante el trimestre. Todo, todito.

- Gastos que te puedes deducir: En la segunda casilla, apuntas todos los gastos que te puedes quitar. Aquí entran facturas y tickets de compra que estén relacionados con tu actividad, claro.

- Beneficio neto (lo que te queda en limpio): Ahora, restas los gastos deducibles a los ingresos. Esa diferencia es tu beneficio neto. Y sobre ese beneficio es donde se aplicará el porcentaje del IRPF.

- La retención del 20%: Sobre ese beneficio neto, aplicas una retención del 20%. Y esa cantidad es lo que te tocará pagarle a Hacienda.

En mi día a día como autónomo, siempre me aseguro de llevar un registro bien detallado de todos mis ingresos y gastos durante el trimestre. Esto no solo hace que presentar el modelo 130 sea más fácil, sino que también me garantiza que no se me escapa ninguna deducción importante que pueda reducir lo que me toca pagar. Un buen truco.

Ejemplo Práctico para que no te Pierdas

Pongamos un ejemplo. Imagina que en un trimestre has facturado 10.000 euros y tus gastos deducibles han sido de 3.000 euros.

- Beneficio neto: 10.000 euros (ingresos) - 3.000 euros (gastos) = 7.000 euros.

- Retención del 20% sobre ese beneficio neto: 7.000 euros x 0.20 = 1.400 euros.

Así que, en este caso, tendrías que presentar el modelo 130 y pagar 1.400 euros como adelanto del IRPF.

Y hablando de regímenes especiales y simplificaciones, si formas parte de un régimen de franquicia, es vital que entiendas bien cómo funciona el IVA franquiciado. Este régimen te permite simplificar tus obligaciones fiscales al no tener que facturar el IVA a tus clientes. Si quieres saber más sobre el IVA franquiciado y cómo gestionarlo como un campeón, pásate por nuestro artículo IVA franquiciado: ¿Qué es el Régimen de Franquicia del IVA?

Gastos Deducibles en el Modelo 130: ¿Qué te Puedes Quitar?

Los gastos deducibles son esos gastos que están directamente relacionados con tu curro, con tu actividad profesional, y que te puedes restar de los ingresos para calcular el beneficio neto (y pagar menos, claro). Algunos de los gastos deducibles más comunes son:

- Las cuotas de autónomo: Lo que pagas cada mes a la Seguridad Social, ¡eso es deducible!

- Materiales y suministros: Todo el material que necesites para ejercer tu actividad.

- El alquiler de la oficina: Si tienes un local o un despacho alquilado para trabajar, ese gasto te lo puedes quitar.

- Gastos de personal: Si tienes empleados, sus salarios y las cotizaciones sociales son deducibles.

- Servicios profesionales: Lo que pagas al gestor, al asesor fiscal, al abogado…

- Gastos de difícil justificación: Aquí Hacienda te deja un pequeño margen. Puedes deducirte hasta el 5% de tu beneficio, con un límite de 2.000 euros al año. Para esos pequeños gastos que a veces son un lío de justificar.

Es súper importante que guardes todas las facturas y los comprobantes de estos gastos. Como oro en paño. Por si Hacienda te pide cuentas algún día. Yo, personalmente, he descubierto que llevar un control mensual de mis gastos con algún software de gestión me facilita la vida una barbaridad cuando llega el momento de presentar el modelo 130.

Las Consecuencias de No Presentar o Pagar el Modelo 130: Mejor no Jugar con Fuego

No presentar el modelo 130, o presentarlo y no pagarlo, puede traerte problemas con Hacienda. Y de los serios: sanciones y multas. Las consecuencias pueden ir desde un pequeño recargo si pagas fuera de plazo, hasta sanciones bastante más gordas si Hacienda considera que has intentado escaquearte a propósito. Además, si no pagas, la deuda se va acumulando, y eso puede afectar muy negativamente a tu flujo de caja. Un lío.

Yo, por si las moscas, lo primero que hago al empezar el año es revisar mi calendario fiscal y marcar en rojo las fechas importantes de presentación. Usar recordatorios en el móvil y algún software de gestión me ha salvado de más de un descuido costoso y me ayuda a tener mis obligaciones fiscales bien atadas.

Exenciones del Modelo 130: ¿Cuándo te Libras de Presentarlo?

Hay algunas situaciones en las que puedes estar exento de presentar el modelo 130. ¡Aleluya!

- Si facturas con suficiente retención: Como decíamos antes, si el 70% o más de tu facturación ya lleva retención, no necesitas presentar el modelo.

- Ingresos de actividades agrarias: Algunas actividades agrícolas, ganaderas o forestales pueden tener unos regímenes fiscales especiales que las eximen de esta obligación.

- Si tu actividad no tiene obligación de retener: Si tu actividad profesional está montada de tal forma que todos tus ingresos ya están sujetos a retención por parte de tus clientes, podrías estar exento.

- Si estás en el régimen de módulos: Los autónomos que tributan por estimación objetiva, lo que se conoce como módulos, tienen un sistema diferente que podría eximirles de presentar el 130.

Es fundamental que revises tu situación fiscal de vez en cuando y, si tienes dudas, que consultes con un asesor fiscal. Para asegurarte de que cumples con todo lo que te toca.

Fechas de Liquidación del Modelo 130: ¡Que no se te Pasen!

El modelo 130 se presenta cada trimestre, y hay unas fechas límite muy concretas para cada periodo:

- Primer trimestre (enero, febrero, marzo): Del 1 al 20 de abril.

- Segundo trimestre (abril, mayo, junio): Del 1 al 20 de julio.

- Tercer trimestre (julio, agosto, septiembre): Del 1 al 20 de octubre.

- Cuarto trimestre (octubre, noviembre, diciembre): Del 1 al 30 de enero del año siguiente.

Presentarlo dentro de estas fechas es… crucial. Para evitar recargos y dolores de cabeza. En mi caso, tener un calendario fiscal bien visible y usar alertas electrónicas son estrategias que me funcionan de maravilla para ser puntual.

El Régimen de Módulos para Autónomos: ¿Cuánto se Paga Ahí?

El régimen de módulos, o estimación objetiva, es una forma de tributar que tienen algunos autónomos. En vez de calcular el impuesto sobre los ingresos y gastos reales, se basa en ciertos indicadores, ciertos módulos. Este régimen solo está disponible para algunas actividades específicas y establece una cuota fija anual. Esa cuota se calcula según factores como los metros cuadrados del local, el número de empleados que tengas, y otros indicadores por el estilo.

Para saber cuánto se paga si estás en módulos, tienes que consultar las tablas de módulos que Hacienda publica cada año. Ahí te especifican los importes a pagar según tu actividad y los indicadores que te apliquen. Aunque el régimen de módulos simplifica bastante el cálculo del impuesto, puede que no sea la mejor opción para todos. Sobre todo si tienes gastos reales muy altos, quizás no te compense.

Consejos Prácticos para que la Presentación del Modelo 130 no sea una Tortura

- Lleva un registro detallado, ¡muy detallado!: Apunta cada mes todos tus ingresos y gastos. Te facilitará la vida una barbaridad cuando tengas que calcular el modelo 130.

- Usa herramientas digitales, que para eso están: Hay programas de contabilidad que te pueden automatizar gran parte del proceso. Menos errores y más tiempo para ti.

- Si tienes dudas, pregunta a un asesor fiscal: Más vale prevenir que curar. Si hay algo que no tienes claro, busca ayuda profesional. Te asegurarás de que cumples con todo como Dios manda.

- Ponte alertas, ¡que no se te olvide!: Usa recordatorios digitales para las fechas de presentación. Así te aseguras de no pasarte de plazo.

Yo he descubierto que automatizar todo lo posible el proceso contable me ha permitido centrarme más en mi trabajo, en mi actividad profesional, sabiendo que mis obligaciones fiscales están bajo control. Y eso da mucha tranquilidad.

Herramientas y Recursos para Hacerte el Proceso Más Fácil

Existen varias herramientas que te pueden echar un cable con la gestión y presentación del modelo 130:

- Software de contabilidad: Programas como Quipu, Contasimple, o similares, te permiten registrar ingresos y gastos y te calculan el modelo 130 casi sin que te enteres.

- Aplicaciones móviles: Hay apps de contabilidad para el móvil que te permiten registrar transacciones sobre la marcha. Así tienes una visión clara de tus finanzas en cualquier momento y lugar.

- Asesoría fiscal online: Plataformas como Declarando y otras ofrecen servicios de asesoría fiscal y gestión de impuestos online. Una forma de simplificar el cumplimiento fiscal para los autónomos.

Modelo 130 AEAT: La Importancia de Llevar Bien las Cuentas con Hacienda

El modelo 130 es una pieza clave para los autónomos en España. Asegura que vayamos pagando el IRPF de forma anticipada y ordenada a lo largo del año. Si lo presentas correctamente y llevas una buena gestión, puedes evitar sanciones, optimizar tu situación fiscal y mantener un control financiero sólido. Que no es poco.

En mi experiencia, dedicarle tiempo a entender y organizar mis obligaciones fiscales ha sido una inversión. Una inversión que me ha permitido enfocarme en hacer crecer mi negocio. Con las herramientas adecuadas y una actitud proactiva, la gestión fiscal puede ser mucho más manejable y menos estresante de lo que parece. ¡Palabra de autónomo!